税制改正情報

平成29年度研究開発税制の改正のポイント

平成29年度税制改正のうち、「研究開発税制」が今回の税理士トピックのテーマです。

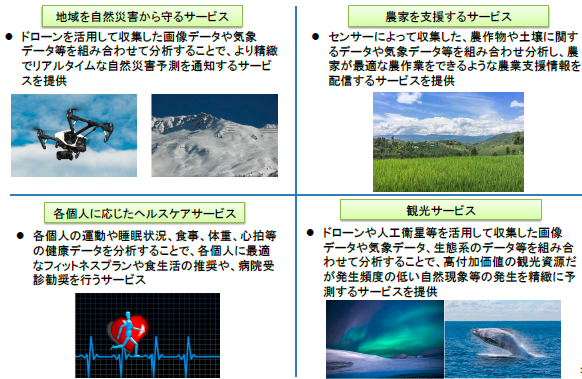

これまでも研究開発に関する税制はありましたが、平成29年度の税制改正では、最近よく耳にするビッグデータ、ドローン、人工知能等を活用した新たなビジネスにおけるサービス開発にかかる投資が試験研究費の対象に含まれたことが特徴的です。例えば、ドローンを飛ばして未だかつて見たことない革新的なサービスを考えているベンチャー企業やビッグデータの活用など新たな技術で農業を活性化しようと考えている農業法人などにも適用が考えられます。

試験研究費の範囲拡大

研究開発税制の対象範囲は、製品の製造、技術の改良・考案・発明にかかる試験研究に要する費用として、法令にかっちりと定義が規定されています。今回の改正では、いわゆる「第四次産業革命型」のサービス開発に関する試験研究費も対象に追加されています。

例えば、下図のような事例が挙げられます。福岡や熊本の自然災害を予測する画期的なサービスや福岡の農業や観光を活性化するビッグデータ分析サービスなどに関する試験研究も対象に入ってくる可能性があります。

(出典:経済産業省「平成29年度経済産業関係 税制改正について」)

控除額の改正等

研究開発税制は複雑な税制であり、いくつかのパターンに分類されます。今回の税制改正では、総額型、高水準型、オープンイノベーション型の3種類に分類されています。なお、これまで研究開発税制にあった増加型は廃止されているので注意が必要です。

税制のポイントとしては総額型(中小企業技術基盤強化税制)では、試験研究費の増減に応じて税額控除率に12%から17%の幅があることです。(大法人の場合には、6%から14%となります。)さらに、控除限度額も、高水準型との選択制で5%超の試験研究費増加の場合には10%上乗せが可能になっています。(大法人の場合、10%超で0〜10%の上乗せ可能となります。)

総額型

制度概要

試験究費の増減割合に応じて税額控除率に差が出てくる仕組みとなっています。

控除額

中小企業の場合

試験研究費の額 × 控除率(12%~17%)

大法人の場合

試験研究費の額 × 控除率(6%~14%)

ただし、平成30年度末までの時限措置となっています。

控除上限

法人税額の25%相当額

(一定の条件を満たせば、中小法人で10%上乗せも可能)

高水準型

概要

試験研究費の売上高に占める割合が10%を超える(高水準)の場合、超えた部分について税額控除を適用できます。

適用要件

その事業年度の試験研究割合が10%を超えている必要があります。

控除率

(試験研究割合-10%)×0.2

控除上限

法人税額の10%相当額

ただし、平成30年度末までの時限措置となっています。

上記は、税制の概要(抜粋)です。詳細な内容、適用条件等については税理士にお問合せください。

研究開発の税制なら税理士相談ください。

当税理士事務所では、上記の研究開発税制の他、所得拡大促進税制などのご相談にも対応しております。

ただし、税理士顧問契約をいただいたいてる企業様が対象となります。

節税対策をご提案する税理士事務所(福岡)

宮川公認会計士・税理士事務所

福岡市天神2-8-36天神NKビル

☎ 092-791-1007 (9:00〜18:00)