税制改正情報(税理士業務)

配偶者控除見直しで年収上限が150万円へ

平成29年度税制改正において、配偶者控除を満額受けられる配偶者の年収上限が、これまでの103万円から150万円に引き上げられるなど、配偶者控除や配偶者特別控除の見直しが決まりました。

今や昔、日本の家族はお父さんだけが外で働きお母さんは家で専業主婦として家事労働に専念して子供を育てるといったモデルが主流と考えられていた時代もありました。

そして月日は流れ女性が活躍できる社会が標榜される時代となり、今回の税制改正では、世相を反映し女性の働き方の選択という視点が改正の起点となっています。

以下の税理士解説コラムでは、お父さんが働き、お母さんがパートで働くことを想定して説明いたします。

税制改正のポイント

改正のポイントは、下記の2点です。

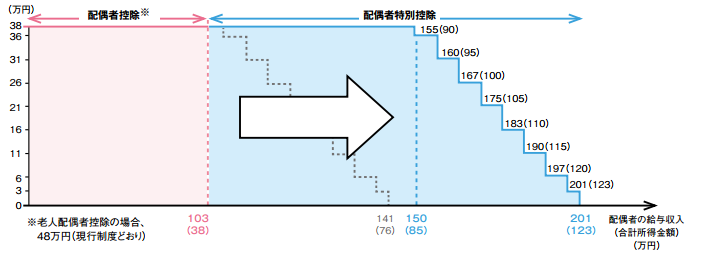

- 所得控除額の満額38万円の対象となる働く奥様の給与収入の上限額が、103万円から150万円にアップします。

- 配偶者控除等の適用にあたり、ご主人に収入制限が課されます。

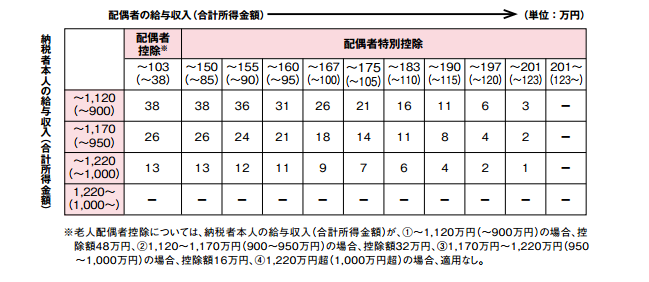

具体的には、ご主人の合計所得金額が900万円以下、900万円超950万円以下、950万円超1千万円以下の3段階に分類され制限がかかります。

主婦の収入は150万円の壁に要注意

上図では、いわゆる103万円の壁が右側にシフトし、150万円の壁となっていることがわかります。150万円を超えるとだんだんと控除額が減少していき201万円を超えるとゼロとなります。ご主人が満額の控除を受けるためには、奥様のパート収入は150万円までと覚えましょう。

ご主人の給与収入にも左右される控除額

「平成29年度税制改正」(平成29年4月発行)財務省パンフレットから抜粋

上図の通り、ご主人に収入制限が設定されることとなり、ご主人の給与収入(合計所得金額)が1,120万円(900万円)を超過すると控除額がだんだんと減少していき最終的には0になります。

配偶者の3つの分類

今回の見直しの具体的内容としては、所得税法を整備し、これまでの控除対象配偶者(奥様に相当)の定義を下記の3つの分類へ見直しがされました。

- 同一生計配偶者(これまでの控除対象配偶者のことです。)

居住者の配偶者でその居住者と生計を一にするもののうち、合計所得金額が38万円以下である者 - 控除対象配偶者

同一生計配偶者のうち、合計所得金額が1千万円以下である居住者の配偶者 - 源泉控除対象配偶者

居住者(合計所得金額が900万円以下であるものに限る)の配偶者でその居住者と生計を一にするもの(青色事業専従者等を除く)のうち、合計所得金額が85万円以下である者

これまでの配偶者控除では、適用対象を「居住者が控除対象配偶者を有する場合」とし、控除対象配偶者の定義で「配偶者の合計所得金額が38万円である者」と規定されていて、ご主人の所得に関係なく控除が適用されておりました。

しかし、税制改正によって、居住者の所得要件が導入され、合計所得金額が1千万円超の居住者は、配偶者控除の適用ができなくなるため、控除対象配偶者の定義を規定し直されることになりました。

これまでの控除対象配偶者は「同一生計配偶者」に名称変更されますが、内容はこれまでと変更ありません。

また、源泉控除対象配偶者とは、配偶者特別控除の見直しにより、38万円の控除が適用される奥様の所得の上限が合計所得金額85万円以下となったこと、居住者(ご主人)への所得要件導入により、38万円の控除が適用されるには、合計所得金額900万円以下の要件も満たさなければならなくなったことから新設されました。

| 居住者の合計所得金額

(ご主人) |

控除対象配偶者

控除額 |

老人控除対象配偶者

控除額 |

|---|---|---|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超 950万円以下 | 26万円 | 32万円 |

| 950万円超 1,000万円以下 | 13万円 | 16万円 |

社会保険の130万円の壁にも要注意

以上が所得税に関する配偶者控除のに関係するお話となりましたが、税金と合わせて社会保険の130万円の壁にも注意しなければなりません。

自分とパートナーの所得の両方を踏まえ、税金のみならず、社会保険の負担も併せて検討することが重要です。なお、上記の配偶者控除の税制は、平成30年分以降の所得税から適用となります。

当税理士事務所にご相談ください。

法人の経営者様をはじめ、上記の配偶者控除を利用されている方も多数いらしゃるかと思います。当税理士事務所の顧問先の方で上記の税制改正内容を突っ込んでご相談されたい場合はお気軽にご連絡ください。